札幌の弁護士・会計士に遺産分割交渉・調停などの相続の相談をするなら

弁護士・公認会計士 洪 勝吉

〒060-0042 北海道札幌市中央区大通西10丁目4 南大通ビル2F

(札幌市営地下鉄東西線 西11丁目駅3番出口直結 専用駐車場:無し)

特別受益になるもの、ならないもの

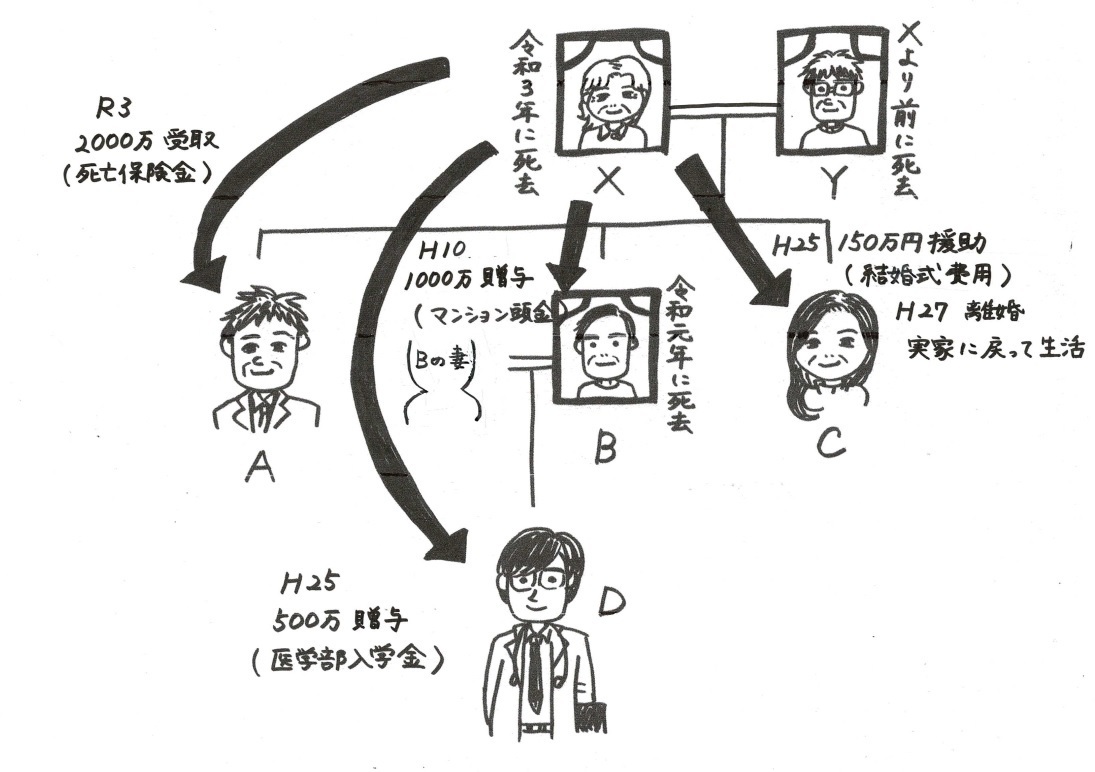

今回は次のような事例をもとに、特別受益になるもの、ならないものを考えていきます。

被相続人X(令和3年に死亡)には子が三名(A・B・C)いました。被相続人の夫Yは既に亡くなっています。

子Bは令和元年に死亡しており、孫Dがいます。Xの相続人は、子A・Cと孫Dの3名です。

Xは生前、長男Aを受取人とする生命保険を契約していました。子Aはこの死亡保険金として2000万円を受け取っています。

またXは、平成10年にBに対し、マンション頭金を1000万円を贈与しました。さらに、孫Dに対しては、平成25年に医学部の入学金を500万円を贈与しています。

子Cは平成25年に結婚式の費用として150万円の援助を受けました。平成27年に離婚し、その後は実家に戻って生活しています。

Xが死亡時に有していた財産は、自宅不動産と預貯金の合計3000万円です。

子Cとしては、Aが取得した死亡保険金2000万円、Bが受けたマンション頭金1000万円、孫Dが受けた入学金500万円についても、遺産分割の中で考慮してもらいたいと考えています。

【目次】(2022.09.11)2022/09/11

1.特別受益とは

2.特別受益になるかどうかの基準

2.1 遺贈・特定財産承継遺言

2.2 婚姻関連費用

2.3 学費関係

2.4 継続的な資金援助

2.5 住宅購入の援助

2.6 被相続人からの借入れ

2.7 相続人の債務の肩代わり

2.8 死亡退職金

2.9 被相続人が所有する土地の利用

2.10 被相続人が所有する建物の無償利用

2.11 生命保険金

3.相続人でない親族への贈与など

3.1 相続人でない親族への贈与

3.2 死亡した相続人(被代襲者)への贈与

3.3 代襲相続人への贈与

4.事例について

特別受益とは

共同相続人の中に、被相続人から、遺贈や多額の贈与を受けていた人がいる場合に、この人物が得た利益のことを「特別受益」と呼びます。

特別受益を受けた共同相続人が、他の相続人と同じ相続分を受けるとすれば、共同相続人間で不公平が生じてしまいますので、公平を図ることを目的として、次のような計算を行うこととされました(民法903条1項)。

被相続人死亡時の財産の価額+特別受益の価額=みなし相続財産

みなし相続財産×相続分-特別受益の価額=特別受益者の相続分

特別受益の価額を加算してみなし相続財産を算定することを「特別受益の持戻し」と呼んでいます。

特別受益になるかどうかの基準

先ほど述べたとおり、特別受益は、共同相続人間の公平を図ることが目的です。

ここで図られる公平とは、相続に関する公平です。

被相続人(親)から受けた経済的な恩恵の不平等を是正するものではありません。

生前に「遺産(相続分)の前渡し」がされた場合に、これを考慮しないと、相続に関して不公平が生じます。

特別受益に当たるのは「遺産(相続分)の前渡し」として受けた経済的な利益です。

次から具体的にどのようなものが、特別受益に該当するか見ていきますが、「遺産の前渡し」に当たるかどうかという視点を忘れないようにしてください。

遺贈・特定財産承継遺言

遺贈や「相続させる」旨の遺言(特定財産承継遺言)は、その目的にかかわらず、全て特別受益になります。

相続に際して受けた利益であることが明らかであるためです。

婚姻関連費用

民法903条1項は、婚姻や養子縁組のための贈与が特別受益になると規定しています。しかし、これは、やや前時代的な定めです。

現代では、婚姻に際して、挙式費用を援助したり結納金を渡したりすることは多いと思いますが、これらは金額の大小にかかわらず、特別受益にはならないと考えられています。

挙式費用の援助を「遺産の前渡し」と考える人はほとんどいないでしょうし、結納金は結婚相手の親に対する贈与であるためです。

持参金や支度金を渡すようなケースも、通常は特別受益にはなりません。あまりに多額であれば、検討の余地はありますが、そのようなことはほとんどないでしょう。

学費関係

民法903条1項は、生計の資本としての贈与が特別受益になると規定しています。

高校卒業後の教育費については、将来の生活の基礎になるとは言えますが、大学教育が当たり前とも言える現代では、学費の負担は扶養の範囲であって、「遺産の前渡し」とされる場合はほどんどないでしょう。

子どもの中で、かかった学費などに差が生じることはよくあるケースです。

しかし、先ほども述べたとおり、特別受益の制度は、親から受けた経済的な恩恵の不平等を是正するものではありません。

そのため、大学の学費はもちろん、海外留学の費用などについても、特別受益にはなりません。

ただ、特別に多額な私立医大の入学金については、特別受益とみる余地があると指摘する見解もあります。

継続的な資金援助

一定額の援助が長期間にわたって多数回なされ、総額としてみると多額になることがあります。少額の資金援助は、すぐに消費されうるもので扶養義務内の小遣いであり、遺産の前渡しとは言えないと考えられます。

特別受益に当たるかどうかは、親族間の扶養としての金額を推計し、その金額を超える援助については生計の資本としての贈与として特別受益になるという考え方がとられています。

扶養としての金額を推計する際は、扶養義務者(被相続人)の扶養能力や、扶養が必要とされる状態(病気、障害の有無など)が考慮されます。

東京家裁平成21年1月30日審判では、一月に10万円を超える送金については生計の資本としての贈与であり、その合計額が特別受益とされました。

住宅購入に際しての援助

住宅の購入資金は生計の資本そのもので、金額も多額になりますから、特別受益に当たります。

新築祝いについては、親族としての通常の範囲内の金額であれば、特別受益にはなりません。

被相続人からの借り入れ

贈与ではないため、特別受益にはなりません。被相続人が有する貸付債権が遺産になります。

長期間請求がされなかったため、消滅時効になっていても免除の意思表示があったわけではないので、特別受益と構成することは難しい面があります。

ただ、長期間請求がないことが、真実は借入れでなく贈与であったと認められれば、特別受益とされることはありえます。

相続人の債務の肩代わり

通常は被相続人が求償権を有するため特別受益にはなりません。

被相続人が有する求償権が遺産になります。

求償権が放棄されたと認めるような事情があれば、この点を贈与と認める余地はあります。

肩代わり後も、求償することなく、援助が続いているような事情があれば、求償権が放棄されていたと認められることもありえます。

死亡退職金

死亡退職金は、遺族の生活保障の趣旨が強く、遺産の前渡しとは言えないので、特別受益とされることは少ないでしょう。この点は各種の遺族給付金についても遺族の生活保障の趣旨のものは同様です。

個人会社の創業役員に対する死亡退職金のように、故人の長年の功績に報いる色彩が強い場合には、賃金の後払いという性格が強くなり、特別受益に当たるとされることがあると指摘するものもあります。賃金の後払いであれば、本来は被相続人が受領するべきで、死亡退職金としての支給が遺産を減少させ、受給者である相続人が利益を得たと言えるためです。

被相続人が所有する土地の使用

被相続人が所有する土地に家を建て、借地料を支払っているような場合で、借地権取得の対価として世間相場の権利金を支払っていないようなケースでは、この権利金相当額が特別受益になります。

建物所有者である相続人が底地を遺産分割で取得した場合は、底地としての評価額で取得し、権利金相当額が特別受益になるので、結果的に更地価格で評価されます。

借地料を支払っていない場合は、使用貸借関係にありますので、使用借権相当額(遺産分割実務では10%~30%程度)が特別受益になります。この相続人が被相続人を引き取って介護等をしていたような場合には、借地権相当額について持戻免除の意思表示が認定されることもあるでしょう。

賃料相当額を特別受益と主張するケースもありますが、上記のように使用借権が得受益と評価されますし、無償使用の賃料相当額を「遺産の前渡し」と考えるようなことは考えがたいでしょう。

被相続人が所有する建物の無償使用

「遺産の前渡し」とは言えませんので、家賃相当額の金額にかかわらず、特別受益にはなりません。

生命保険金

死亡保険金請求権は受取人の固有の財産であり、相続の対象ではありません。

死亡保険金は、払い込んだ保険料と等価関係に立つものではありませんし、被保険者の稼働に代わる給付でもないので、実質的にも被保険者(被相続人)の財産に属していません(最高裁平成14年11月5日判決)。

死亡保険金は、生命保険会社から受領するもので、被相続人からの贈与ではないので特別受益にはなりません。

ただし、保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が民法903条の趣旨に照らし到底是認することができないほどに著しいものであると評価すべき特段の事情がある場合には、同条を類推適用して特別受益に準じるものとして持戻しを行います(最高裁平成16年10月29日決定)。

裁判例では、保険金が遺産総額の6割を超えると持戻しの対象になる傾向があります。

遺産総額の5割を超えてくると、保険金を受領した相続人の貢献度などから不公平が著しいかどうかが問題とされることが多いです。

相続人でない親族への贈与など

相続人でない親族への贈与

民法903条1項は「共同相続人中に」と定めており、相続人の配偶者や子どもなど、相続人と生計を一にする親族に対する贈与であっても、特別受益にはなりません。

名義上は相続人以外に対する贈与であるが、実質的には相続人に対するものであるという場合には、特別受益になるという考えはありますが、そのような認定はめったにないと理解したほうがよいです。

比較的最近の事例では、土地を相続人に贈与するに際して、2分の1の持分を相続人名義に、残りの2分の1の持分を孫名義にしたことが、実質的には相続人への遺産の前渡しであるとした裁判例があります(福岡高裁平成29年5月18日判決。ただし、遺留分減殺請求に関するもの)。

死亡した相続人(被代襲者)への贈与

代襲相続人は、被代襲者の相続人としての地位を引き継ぎますので、特別受益になります。

このような贈与は、被代襲者が生きていれば特別受益になりますので、被代襲者の死亡により代襲相続人に特別な利益を与える必要がないこと、被代襲者への特別受益により代襲相続人もその利益を受けられることが通常であることが理由です(先ほどの福岡高裁平成29年5月18日判決がその旨を判示しています)。

代襲相続人への贈与

贈与当時は相続人ではなかったものの、被相続人の死亡時には代襲相続により相続人となっていた場合には、特別受益になりません。

被代襲者の死亡という偶然の事情がなければ特別受益にならないものを、他の共同相続人に特別な利益を与える必要がないためです。

贈与当時に(代襲)相続人であれば、特別受益になります。

事例について

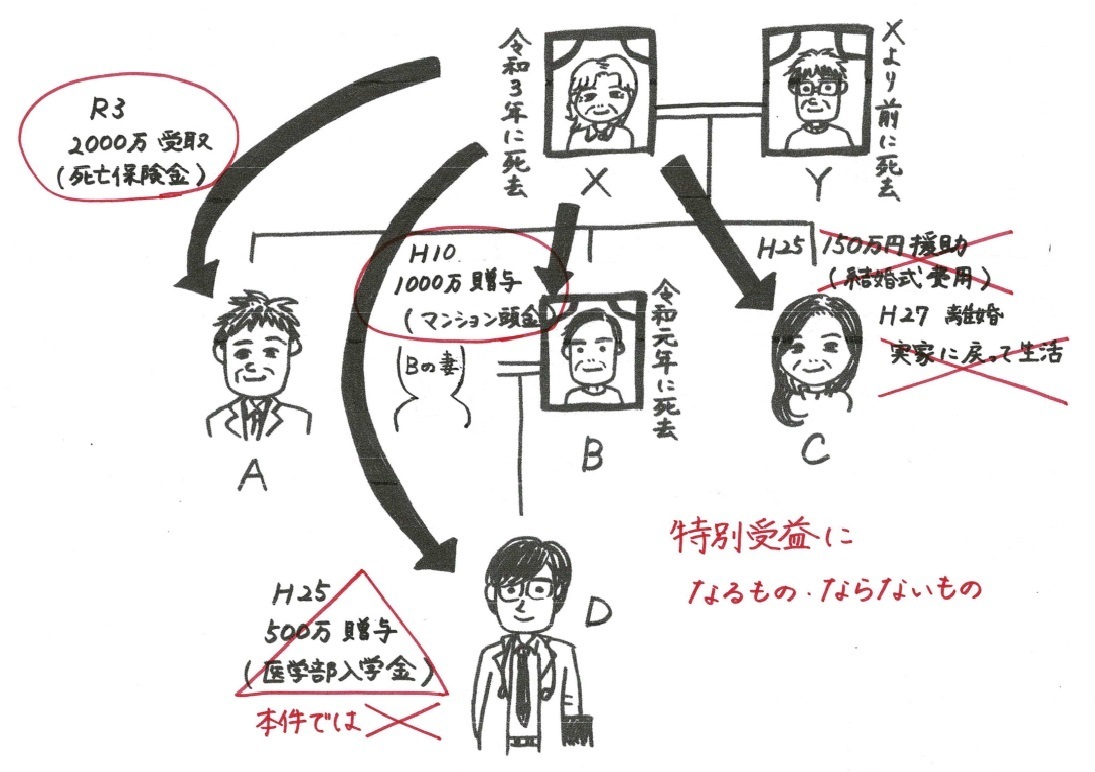

子Aが受けた生命保険金2000万円は、Xの遺産総額3000万円の6割超に当たりますので、特別受益とされる可能性が高いと言えます。

子Bが受けたマンション頭金1000万円は特別受益になります。子Bは既に死亡し孫Dが代襲相続しますが、このことで特別受益になるとの結論は変わりません。

孫Dの医学部入学金500万円については、性質としては特別受益に当たる可能性がありますが、代襲相続人となる前に受けた贈与ですので、原則として特別受益にはなりません。

子Cが受けた結婚式の費用に関する150万円の援助は特別受益になりません。また、子Cが被相続人の自宅で無償で居住していたとしても、賃料相当額が特別受益とされるものではありません。

各相続人の取得額は次の計算になります。

みなし相続財産=Xの遺産3000万円+Aの特別受益2000万円+Dの特別受益1000万円=6000万円

子Aの取得額=6000万円÷3(法定相続分)ー特別受益2000万円=ゼロ

孫Dの取得額=6000万円÷3ー特別受益1000万円=1000万円

子Cの取得額=6000万円÷3=2000万円

お気軽にお問合せください

新着情報・お知らせ

「借地人が死亡して相続人がいないとき」を更新しました。

「遺産に非上場株式がある時」を更新しました。

「祭祀承継者とはどのような人か」を更新しました。

こう法律会計事務所

住所

〒060-0042

北海道札幌市

中央区大通西10丁目4

南大通ビル2F

アクセス

札幌市営地下鉄東西線 西11丁目駅3番出口直結

専用駐車場:無し

受付時間

9:30~18:30

定休日

土曜・日曜・休日